Doji candle adalah pola candlestick yang terbentuk ketika harga pembukaan dan penutupan suatu aset berada pada level yang hampir sama. Kondisi ini membuat body candle tampak sangat kecil, sementara sumbu atas dan bawah bisa pendek atau panjang tergantung pergerakan harga. Pola ini melambangkan kondisi pasar yang tidak memiliki arah jelas, karena kekuatan antara pembeli dan penjual berada dalam keadaan seimbang.

Dalam dunia trading, Doji dianggap sebagai sinyal penting karena menunjukkan bahwa tren yang sedang berlangsung mulai kehilangan momentum. Ketika pasar mengalami kebingungan, potensi pembalikan harga atau perubahan momentum sering kali meningkat. Namun, Doji juga bersifat netral sehingga perlu dianalisis bersama konteks pergerakan harga lainnya.

Baca juga: Mengenal Shooting Star Candle dan Strategi Trading Efektif

Mengapa Doji Candle Penting dalam Analisis Teknikal?

Trader sering menggunakan pola candlestick sebagai dasar membaca sentimen pasar. Doji memiliki peran besar karena:

1. Menunjukkan Keraguan Pasar

Ketika Doji muncul, artinya pelaku pasar tidak memiliki keyakinan kuat untuk mendorong harga ke arah tertentu. Hal ini biasanya menjadi “peringatan dini” bahwa tren sebelumnya mungkin mulai melemah.

2. Sinyal Potensi Reversal

Doji yang muncul setelah tren naik panjang dapat menunjukkan bahwa pembeli mulai kehabisan tenaga. Sebaliknya, Doji yang muncul di dasar tren turun dapat menjadi pertanda bahwa tekanan jual melemah.

3. Konfirmasi Tren Lanjutan

Meskipun sering dikaitkan dengan reversal, Doji juga bisa menandakan fase konsolidasi sebelum tren berlanjut. Karena itu, posisi Doji di chart sangat menentukan interpretasinya.

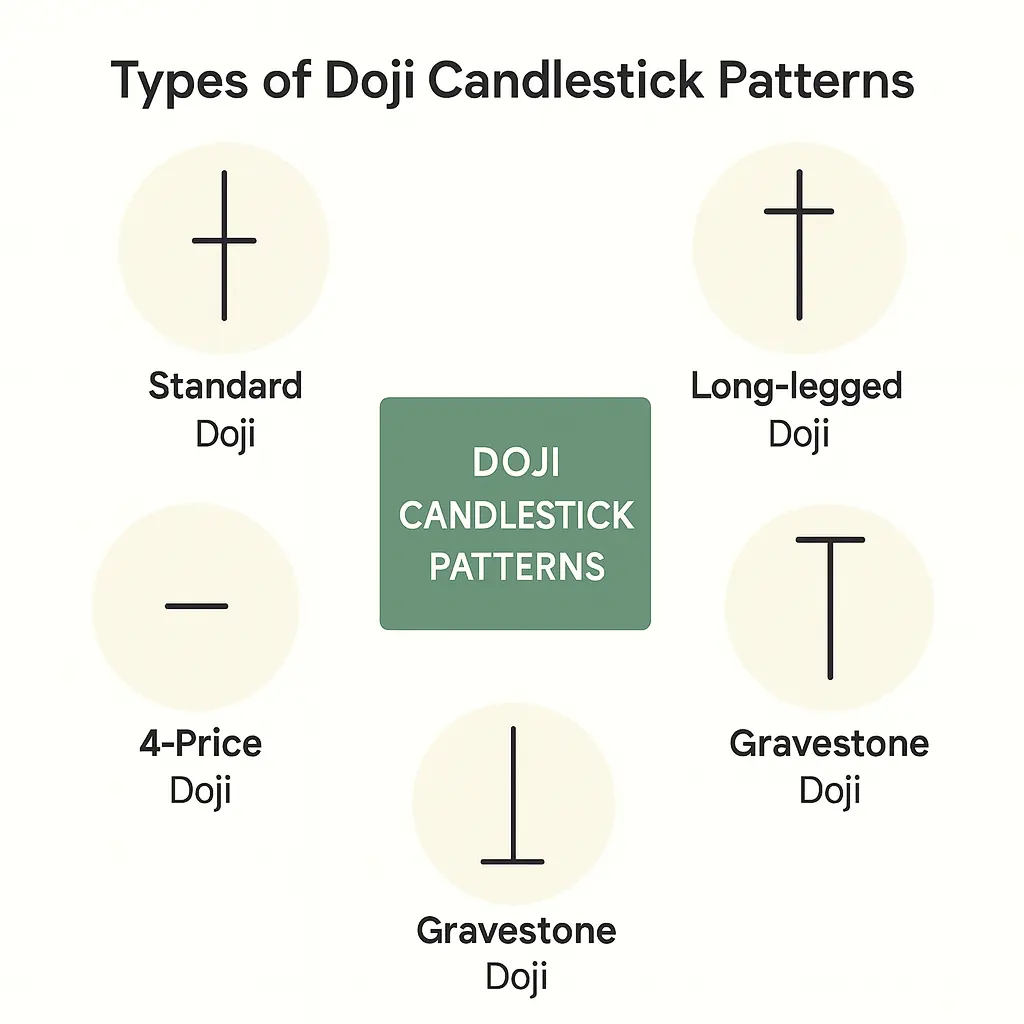

Jenis-Jenis Doji Candle

Doji memiliki beberapa variasi bentuk, dan masing-masing memberikan informasi berbeda tentang psikologi pasar. Berikut jenis yang paling umum:

1. Standard Doji

Body sangat kecil dengan sumbu atas dan bawah yang relatif seimbang. Pola ini melambangkan pasar benar-benar tidak memiliki arah sehingga banyak trader menunggu konfirmasi dari candle berikutnya.

2. Long-Legged Doji

Memiliki sumbu panjang di atas dan bawah, menunjukkan volatilitas tinggi. Harga bergerak naik dan turun secara agresif, namun akhirnya kembali ke level nyaris sama seperti pembukaan. Pola ini menunjukkan kebingungan pasar dalam tingkat yang lebih ekstrem.

3. Dragonfly Doji

Mempunyai sumbu bawah panjang dengan body berada di bagian atas. Bentuknya menyerupai huruf “T”. Pola ini biasanya muncul saat pasar menolak penurunan harga, sehingga sering dianggap sebagai potensi sinyal bullish jika muncul pada tren turun.

4. Gravestone Doji

Kebalikan dari Dragonfly Doji. Candle memiliki sumbu atas panjang tanpa sumbu bawah. Sering muncul ketika pasar menolak kenaikan harga, sehingga menjadi sinyal potensi bearish terutama jika muncul di puncak tren naik.

5. Four-Price Doji

Merupakan pola langka di mana harga pembukaan, penutupan, tertinggi, dan terendah semuanya sama. Candle ini hanya berupa garis horizontal pendek. Biasanya terjadi pada pasar yang sangat sepi atau minim transaksi.

Cara Membaca Doji Candle dengan Benar

Agar Doji memberikan sinyal yang lebih akurat, trader perlu memperhatikan beberapa faktor berikut:

1. Perhatikan Tren Sebelumnya

Doji yang muncul setelah tren panjang memiliki makna lebih kuat. Jika muncul setelah tren naik, kemungkinan ada potensi pembalikan turun. Sebaliknya, jika Doji terlihat di dasar tren turun, pasar mungkin bersiap melakukan rebound.

2. Cermati Level Support dan Resistance

Doji yang muncul tepat di area harga penting akan menjadi sinyal yang lebih kuat. Misalnya, Doji di dekat resistance dapat memperbesar kemungkinan penurunan.

3. Gunakan Indikator Pendukung

Indikator seperti RSI, MACD, atau Moving Average dapat membantu memastikan apakah pasar sedang kehilangan momentum. Volume yang menurun juga sering menjadi konfirmasi bahwa Doji menandai perubahan sentimen.

4. Tunggu Candle Konfirmasi

Doji bukan sinyal yang berdiri sendiri. Candle berikutnya sangat penting untuk menentukan arah pasar. Misalnya, jika muncul bullish engulfing setelah Doji di dasar tren, potensi reversal naik semakin kuat.

Baca juga: Resistance Adalah Batas Harga Crypto, Begini Cara Memahaminya

Strategi Menggunakan Doji dalam Trading

Berikut beberapa strategi umum yang memanfaatkan pola Doji:

- Reversal Trading. Cari Doji yang muncul setelah tren kuat, lalu tunggu konfirmasi dari candle berikutnya untuk mengambil posisi.

- Breakout Anticipation. Doji yang muncul dalam fase konsolidasi dapat menandakan energi pasar sedang terkumpul. Trader dapat bersiap memasang posisi setelah breakout terjadi.

- Risk Management Lebih Aman. Karena Doji sering menunjukkan ketidakpastian, trader dapat menggunakan pola ini sebagai sinyal untuk memperketat stop-loss atau mengamankan profit.

Kesimpulan

Doji candle adalah pola penting dalam analisis teknikal yang menggambarkan kebingungan dan ketidakseimbangan pasar. Meskipun bersifat netral, Doji menjadi sinyal kuat ketika dikombinasikan dengan konteks tren, level harga penting, dan indikator teknikal lainnya. Dengan memahami jenis-jenis Doji seperti Standard, Long-Legged, Dragonfly, Gravestone, dan Four-Price Doji, trader dapat meningkatkan ketepatan analisa dan pengambilan keputusan.

Mulai jelajahi dunia aset digital dengan lebih mudah. Download aplikasi Mobee sekarang dan mulai investasimu hari ini!

%201.png)